16.09.2013 18:22 Подведем предварительные итоги или продолжим молчать? | |

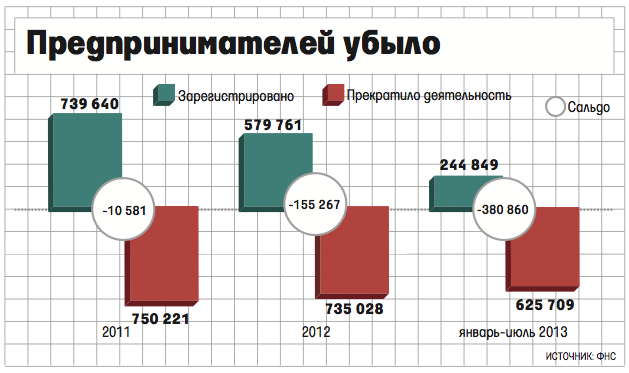

Не так уж много авторов пишущих для КИАЦ. Точнее их единицы. Непосредственно из казаков, за более чем четырехлетнее существование сайта наберется только 2-3 человека, кто прислал бы статью, написанную специально для Казачьего Информационно-аналитического Центра. Больше всего прислал, пожалуй, Валерий Анненко. Ему принадлежит цикл статей «РУССКАЯ АМЕРИКА - АМЕРИКА КАЗАЧЬЯ». Благодаря этим статьям значительно растаял лед недоверия между казаками в России и теми, проживающими в эмиграции казаками, чьи предки покинули родину в лихие времена. Из не казаков, но болеющих за них душою и сердцем, через наш портал на моей памяти не пытался обратиться к ним никто, кроме Михаила Переславцева. Человек неравнодушный ко всему, что дорого русскому человеку, он постоянно пытается сделать что-то полезное, пробудить у окружающих деятельное созидательное начало, интерес к собственной истории, стремление сломать затвердевающие в душах безразличие и безволие, уносящее многих по течению в зловонное болото, где пребывает значительная часть «россиян», рожденных в эпоху ельцинизма. Михаил Переславцев принимает близко к сердцу, что на его публикации нет отклика со стороны казаков. Думаю, те, кто мог бы откликнуться, просто наш сайт не читают. Не далее как сегодня получил тому подтверждение по почте. Привожу его с некоторыми купюрами, так как не согласовывал с автором его размещение: «Весьма критически отношусь к реестровому казачеству, но со своей стороны могу обещать следующее: на ближайшем правлении просто сообщу казакам о существовании сайта (можете мне не поверить из …. про сайт практически никто не знает). Огромную подрывную работу ведут приближенные к атаманам члены правления, не выгодно им открытое обсуждение проблем казаков. Это факт. Я на ножах с нашим окружным атаманом именно из-за того, что просто приношу казакам материалы с КИАЦ и зачитываю. КАЗАКИ ЗАЧАСТУЮ НЕ ЗНАЮТ ПРО КИАЦ, а реестровые атаманы делают все, чтобы не допустить казаков к информации (один только форум "как предотвратить правовой беспредел" чего стоит)». Ниже дается последняя из статей присланных Михаилом. Администратор КИАЦАлексей Зборовский Подведем предварительные итоги или продолжим молчать? Месяц тому назад на КИАЦ был размещен цикл моих статей, посвященный вопросам экономического развития в целом и кредитно-финансовой системы в частности. Напоминаю их: 29 июля - «Казачий бизнес. Куда двигаться»; 9 августа - «Торговля-двигатель прогресса»; 11 августа - «Ситуация приближается к критической» и «Россия. Защита прав потребителей». Хочу повториться, что я не эксперт и не финансовый аналитик и пользуюсь информацией, размещенной в открытом доступе, прежде всего - сайты центральных информагентств России. Могу лишь сожалеть, что большинство моих выводов и умозаключений со временем находят подтверждение официальных органов власти. Честное слово, жаль…. Так вот, прошел месяц и можно подвести некоторые предварительные итоги. Однако, прежде чем начать наши рассуждения хочу заметить, что никакой реакции казаков на мысли, высказанные мной в статьях, не последовало. Конечно, это вызывает у меня, как у автора, некоторые раздумья. Возможно я ошибся в своих расчетах или что-то высказал неверно? Но, как показывает последующее после публикации развитие событий, мои мысли во многом совпадают с конкретными действиями, предпринимаемыми, как Правительством, Центробанком России и рядом министерств, так и общественными организациями. Следовательно, посыл верен и в таком случае объяснить стойкое молчание казаков по данной проблеме крайне затруднительно… Итак, попробуем провести анализ событиям, которые последовали после выхода в свет публикаций. Эксперты все чаще и чаще говорят о приближающемся кризисе экономики России. Более того, Россия находится на пороге длительной экономической стагнации. И это при том, что мировые цены на нефть и газ высоки и достаточно стабильны. Получается, что даже нефтегазовая рента не позволяет поддерживать экономический рост страны. И всё это происходит на фоне, когда значительная часть работоспособных россиян имеет по нескольку непогашенных кредитов. Они – будущие должники и ещё не осознают, что приближение кризиса будет связано, если не с потерей работы, то, безусловно, с изменением условий оплаты труда. А это, как сами понимаете, чревато самыми негативными последствиями для каждого из заемщиков. Рассмотрим как пример ситуацию, которую мы все наблюдаем более 3-х недель. Из-за наводнения в Хабаровском крае и Амурской области, которое затронуло практически всех жителей региона, у многих из них возникли объективные трудности. Правильно оценивая ситуацию и предвосхищая негативное развитие событий, руководитель Роспотребнадзора Г. Онищенко обратился к российским кредитным организациям с просьбой «смягчить» условия кредитных договоров, исходя из реальной ситуации в потерпевших регионах. Официально на эту просьбу откликнулся только «Сбербанк России». Почти одновременно с этим обращением газета «Московский комсомолец» напечатала интересную статью - «Амурные игры Толика. Следовало бы назвать стихийное бедствие «Женей». Или «Толиком»», где прямо говорится, что «банки требуют выплаты по кредитам от жителей Амурской области, пострадавших от наводнения. Об этом сообщил губернатор области Олег Кожемяко». Как быть, если предпринимателями и фермерами, жителями затопленных регионов, кредиты брались под будущий урожай или продукцию. Всё правильно - вырастим, продадим и рассчитаемся. Но вот из-за наводнения урожай погиб, фермерские хозяйства разрушены, а техника утоплена. Чем кормить скотину зимой, где содержать ее, как ремонтировать технику? А главное - чем расплачиваться с банками? Это, так сказать, одна сторона медали. А вот - оборотная. Люди брали кредиты для строительства и ремонта жилья, для покупки бытовой техники и одежды. Вода всё это привела в негодность. Как жить, если в октябре начнутся морозы? Чем погашать кредиты, если надо решать первоочередные проблемы? Стихия внесла свои коррективы, которые по оценкам экспертов обойдутся бюджету почти в 30 млрд. рублей. Ни кем не запланированных, надо заметить. Согласитесь, чтобы дать деньги потерпевшим, их надо откуда-то взять. Масштабы последствий паводка таковы, что от них пострадала вся инфраструктура регионов. А вот банки ни сколько не страдают. Они успешно работают и требуют, что им своевременно возвращали деньги. Ничего личного, просто бизнес. При этом, получается, что кредитно-финансовый бизнес в нашей стране — это та самая бездушная машина, шагающая за прибылью по трупам и высшая ее цель - только деньги. Конечно, людям повезло, их голоса были услышаны губернатором Амурской области и возможно некоторым банкам укажут сверху, как-то приструнят. Но если задуматься, неужели нельзя было чисто по человечески «разрулить» ситуацию, без вмешательства губернаторов? Банкиры что, сами не понимают, что сейчас не тот момент, чтоб вот так жестко требовать от пострадавших выплат по кредитам? Испокон веков на Руси помогали погорельцам, затопленцам, бедствующим… С незапамятных времен всей родней, всей деревней строили им дом, соседи несли какие можно вещи, утварь. А как иначе, ведь и с каждым из нас могла случиться беда…. Надо помогать, поддержать чем можно. Но если с банками всё более или менее ясно, то вот ситуация в обществе, развивающаяся на фоне наводнения, не может не вызывать удивления и недоумения. В то время, когда наши сограждане нуждаются в неотложной помощи, в обществе начались жаркие дебаты и «баталии» по поводу некого «символа» России. Как не странно, во все это вляпались и казаки. Абсолютно непостижимо, как можно было в такое время, когда десятки тысяч людей нуждаются в помощи, устраивать споры и всякие празднества, на которые, кстати, тратятся огромные средства? Если это деньги лишние, так отдали бы тем, кто сейчас так в них нуждается. Если бы кто-то отказался от праздника, чтобы помочь людям, все это поняли правильно. Вот, хороший пример каждому из нас показала Русская Православная церковь, которая без всякой шумихи и помпезности собрала более 10 млн. рублей и направила их в затопленные регионы. Скоро зима и помощь сейчас нужна как никогда! А мы спорим о «символе», как-то забывая о добродетельности и совести… Однако, вернемся к нашему 2анализу». Почти в это же время газета «Известия» публикует статью, в которой приводит показатели роста зарплаты банкиров в России. Они выросли на 15%. В первом полугодии расходы банков на оплату труда своих сотрудников составили 313,9 млрд рублей, что на 15,5% больше, чем за тот же период прошлого года. Это следует из отчетности кредитных организаций, размещенной на сайте Центробанка. Активы банковского сектора при этом увеличились на 19,2%, до 52,7 трлн рублей. В первом полугодии прошлого года затраты банков на персонал увеличились на 14,2%, до 271,9 млрд рублей, но активы банков при этом росли куда более высокими темпами — на 25,6%, до 44,3 трлн. Вот так! И это при всём том, что всеми без исключения экспертами указывается на явную закредитованность населения и увеличение объемов невозвращаемых займов. То есть, банки должны нести явные убытки, а получается всё наоборот. Но и это ещё не всё. Несмотря на тенденцию к повышению затрат на оплату труда персонала, в ряде дочерних банков иностранных кредитных организаций эта статья расходов, напротив, значительно снизилась. Например, в банке «БНП Париба» (принадлежит французской BNP Paribas) этот показатель упал на 61,7%, до 347,5 млн рублей, в Королевском банке Шотландии (100-процентная «дочка» одного из крупнейших банков в мире — британского Royal Bank of Scotland) — на 22,8%, до 227,3 млн. В Ю Би Эс банке («дочка» швейцарского UBS AG) зарплаты упали на 22,3%, до 399,2 млн, в Москоммерцбанке (принадлежит казахстанскому Казкоммерцбанку) — на 20,3%, до 148,7 млн. В банке «Кредит Свисс» («дочка» второго по величине швейцарского банка Credit Suisse) расходы на оплату труда сократились на 12,4%, до 603 млн и, наконец, в Юниаструм-банке (принадлежит Bank of Cyprus) — на 11,4%, до 873,2 млн. Как полагают эксперты, сокращение зарплат в «дочках» зарубежных игроков обусловлено европейским долговым кризисом и ужесточением регулирования со стороны ЦБ. Непростая ситуация на «материнских» рынках вынуждает многие банки сокращать расходы по всему бизнесу, в том числе, и в успешных филиалах. При этом аналитики отмечают, что российский банковский рынок постепенно теряет привлекательность для зарубежных банков, так как политика ЦБ неуклонно ведет к снижению рентабельности, а противостояние коррупции только набирает обороты. При этом следует заметить, что по оценкам ИРА «Рейтинг» на сегодняшний день более одного миллиона россиян работают в банковской сфере, а в соответствии с данными Росстата, в 2012 году занятый в финансовой отрасли в среднем зарабатывал 59,1 тыс. рублей в месяц, что превышало среднюю зарплату по экономике в 2,2 раза. Откуда же такая прибыльность, если экономика находится в стадии стагнации? В этой связи совсем не вызывает удивления информация о том, что четверть россиян выступает за усиление госконтроля за банками. Европейцы еще более критичны. Например, 52% граждан европейских государств полагают недостаточным уровень госрегулирования в банковском секторе. Об этом говорится в исследовании, проведенном компанией Synovate Comcon — дочерней компании международной исследовательской сети Ipsos, входящей в тройку лидеров на мировом рынке. Всё это обусловлено явным недоверием к банковской системе в целом: потребители банковских услуг теряют уверенность в возможность инвестирования в будущее при текущем уровне госрегулирования банковской отрасли, обоснованно опасаясь за сохранность своих сбережений, а негативные последствия возникающие в ситуациях, связанных с погашением ранее полученных кредитов, только усугубляют и без того напряженную атмосферу. Давайте подумаем, что «продает» банк? Деньги! По сути, банк продает деньги за несколько большую сумму. При этом, как и любой торговец, пытается навязать покупателю дополнительные, абсолютно не нужные продукты в виде страхования, комиссий, выпуска и обслуживания пластиковых карт и т.п. И на всём этом, за счет своих клиентов, банки очень хорошо зарабатывают. Проще говоря, откровенно пользуясь финансовой и юридической безграмотностью клиентов, банки навязывают им непомерно высокие проценты, за счет которых, собственно и процветают. Ведь что получается сейчас? Как известно, в 2008-09 гг. разразился мировой кризис. Оценивая «потери» после кризиса экспертами компании «Секвойя кредит консолидейшн», входящей в Adela Financial Retail Group Евгения Бернштама были проведены исследования, результатом которых стали оценочные сведения о долгах кризисного 2008 года и посткризисного периода. Так, например, по данным на 1 августа 2013 года объем «хвостов» по ипотеке, т.е. - необеспеченная задолженность, которая осталась после взыскания банками залога — квартиры, достиг объема 2,4 млрд рублей. Получается, что заемщики отдали в счет погашения обязательств по ипотеке квартиры и ещё остались должны банкам. Эксперты «Секвойи» отмечают, что в настоящее время «хвосты» занимают 40% всего ипотечного портфеля, находящегося в работе у коллекторов. В сравнении с 2012 годом этот показатель снизился. В прошлом году на «хвосты» приходилось 60% портфеля, их объем достигал 3 млрд рублей. Возникает парадоксальная ситуация. Люди частично успевают погасить обязательства по договору ипотеки, затем меняются обстоятельства, возникает задолженность и в случае невозвратности кредита квартира арестовывается и передается на торги. Как правило, обычно это происходит в рамках исполнительного производства. Денежных средств, вырученных от реализации квартиры и это при том, что процедура реализации строго регламентирована законом, не всегда хватает на покрытие долга. В связи с чем кредитор резонно пытается обеспечить полное исполнение обязательств. В том числе и путем привлечения коллекторских агентств по «выбиванию» долгов путем оказания морального давления. И пощады в своей деятельности коллекторы никому не дадут. При этом, если задуматься, клиенты оказываются в ситуации, когда приобретая жилье по договору ипотеки и внося первоначальный взнос 10–20% от оценочной стоимости, а затем выплачивая по кредиту проценты несколько лет, после реализации квартиры в рамках исполнительного производства, клиент всё так же оставался должником банка. Воспринимая это как явную несправедливость, клиенты фактически игнорируют судебные решения и отказываются возвращать «хвосты». На сегодняшний день, как полагают эксперты, количество таких «хвостов» составляет от 7 тыс. до 12 тыс. И формальными «лидерами» ипотечной просрочки являются Москва и Подмосковье. Например, Национальной службой взыскания (НСВ) не так давно проводились исследования, в рамках которых стало очевидным, что среди регионов, лидирующих по доле просроченной ипотечной задолженности, в одном ряду с республиками Северного Кавказа, которые традиционно отличаются низким уровнем платежной дисциплины заемщиков, оказались Москва и Московская область. На сегодняшний день в работе коллекторских агентств находится около 5–6 млрд рублей ипотечных долгов. Это не более 14% от суммы просроченной жилищной задолженности (на 1 июля 2013 года — 41,8 млрд рублей). По прогнозам НСВ, к концу 2013 года объем ипотечной просрочки достигнет 42–43 млрд рублей. Ситуация на рынке потребкредитования не могла не вызвать обеспокоенность Центрального банка России. Правительство и Центробанк реально оценивают ситуацию на финансовом рынке и предпринимают адекватные шаги для усиления контроля за банками. Например, в августе Центробанк приступил к подготовке предложений по изменению законодательства на рынке розничного кредитования. Об этом не так давно сообщила председатель ЦБ Эльвира Набиуллина на встрече с президентом РФ Владимиром Путиным. Здесь имеется ввиду внедрение в действующее законодательство предельного значения кредитной нагрузки на домохозяйства в виде соотношения кредитной нагрузки к доходу семьи. Любопытная оценка ситуации на рынке потребкредитования была представлена в первых числах сентября в журнале «Власть» (ИД «Коммерсант»)– «Центробанк предсказал массовый дефолт населения». Собственно говоря, позиция Центробанка заключается в том, чтобы стабилизировать рынок и минимизировать возможные риски. Фактически получилось так, что доступные кредиты оказались для наших людей наркотиком сильнее героина, а судьбы наших сограждан, легкомысленно попавших в долговую яму, не менее трагичны, чем судьбы настоящих наркоманов и их семей. Смею вас заверить, это действительно так, поскольку в рамках своей служебной деятельности мне ежедневно приходится слушать десятки «историй» кредитных должников. По мере сил и возможностей, в рамках деятельности по защите прав потребителей финансовых услуг, нашей компании удается отчасти локализовать ситуацию в каждом конкретном случае, так сказать, отстоять и защитить законные интересы и права наших клиентов, минимизировать их имущественные потери. Однако спрос на наши услуги по юридической защите настолько велик, что мы прекрасно понимаем, настало время действовать сообща, выступать единым фронтом. Тем не менее, даже несмотря на жесткие меры Центробанка и активную просветительскую деятельность многих общественных организаций, на конец августа текущего года с невыплаченными кредитами в России живет 34 миллиона человек. Это более 45% экономически активного населения. При этом, следует учесть, что каждый десятый заемщик имеет больше пяти кредитов, причем доля таких граждан за последние полгода выросла в полтора раза. По данным ЦБ РФ, сейчас в портфелях российских банков имеется 426,6 млрд рублей проблемных розничных кредитов. С января по май 2013 года объем «просрочки» вырос на 92 миллиарда рублей. На 1 июня 2013 года каждый десятый заемщик в России успел оформить на себя больше пяти кредитов, причем за год доля таких граждан выросла на 52%. Центральный банк России сегодня обоснованно опасается, что в погоне за «легкой» прибылью банки «спускают» ресурсы на высокодоходные потребкредиты. Уже сейчас по требованию Центробанка отчисления в резервы на возможные потери составляют 665 млрд рублей, что в полтора раза больше, чем в 2012 году. При всём этом, значительная доля резервов, а это около 402 млрд рублей, приходится на резервы по кредитам населению. Фактически, уже сейчас более 20% годовых доходов всего населения (включая иждивенцев) уходит на оплату кредитных долгов. Кроме того, появилась новая «петля» - микрофинансовые займы, так называемые «деньги до получки», ставка по котором составляет около 1,5-2,5% в день. Если пересчитать на год, это будет 600-900% годовых. Более того, банки начинают «перетекать» в очень перспективную и только - только зарождающуюся систему микрофинансирования. На сегодняшний день выдача микрозаймов настолько упрощена, что деньги выдают по одному только паспорту, а порой- даже по его ксерокопии. При этом получается, что полученные по займу десять тысяч рублей за два года превращаются в 100 - 150 000 рублей. О такой «прибыльности» ростовщического бизнеса можно только мечтать! Следует заметить, если финансовые операции, совершаемые банками, отслеживаются контролирующими органами, то к агентствам микрозаймов, которые раздают деньги под «бешеные» проценты, такие требования отсутствуют. Обратите внимание на рекламные ролики, транслируемые в последнее время по нашему телевидению. Красивая, яркая, но при всём этом, агрессивно-навязчивая реклама «легких денег», как основы «красивой жизни», ориентирована на молодежь и подростков, на женщин среднего возраста. Реклама «красивой жизни» аккуратно вписывается в наш «провинциальный» менталитет, особенности сознания. Не ошибусь, если сформулирую свою позицию следующими словами: ВСЕ ВОКРУГ МНЕ ДОЛЖНЫ. Например, при общении с клиентами нашей компании часто ловишь себя на мысли, что многие из них стоят на позиции какого-то необъяснимого воинственного инфантилизма, когда все, кто окружает их, должны обеспечить определенный «достойный» уровень существования, бытового комфорта. Возникает необъяснимая и ни чем не обоснованная уверенность, что «красивая жизнь» как в «кино» может быть достигнута без особого труда, путем недолгого общения с банковскими клерками. Раз - и ты уже «богат». Откровенное иждивенчество и завышенная самооценка, круто замешанные на привнесенных и навязанных идеалах, прежде всего, безудержного потребления, в свою очередь формируют зависимость от мнений окружающих, от покупок, от «образа поведения» любимых героев телесериалов. Появились по настоящему зависимые люди – «Шопоголики», которые не мыслят своего существования без походов по магазинам. Ради любопытства обратите внимание, сколько девушек и женщин носят пакеты с наименованиями известных торговых марок (брэндов)? И ведь очевидно, что они не вышли только что из бутика. Для чего тогда явно демонстрировать «свою успешность»? Прежде всего, чтобы самоутвердиться в собственных глазах, «укрепить» в глазах окружающих свою «значимость». Конечно, можно целый год копить, жить очень скромно, чтобы потом за каких-то 8 дней отдыха в Турции «показать себя» ну очень крутой бизнес-вумен, рассчитывая при этом, что вот сейчас раздастся топот копыт и принц на белом «Мерседесе» прикатит к серо-унылой «хрущебе» в каком-нибудь Богом забытом «Мухозасранске». Дешевые понты и откровенное позерство, мечты о «лучшем». Как мне кажется, здесь на чисто финансовые вопросы накладываются проблемы, связанные с моралью и духовностью, то, что я считаю на сегодняшний день самой «острой болезнью» нашего общества. Всё это, в совокупности с неумение и нежеланием просчитывать последствия своих действий, откровенным нежеланием учиться на «чужих ошибках», собственно и формируют некий усредненный образ современного россиянина. И что примечательно, вину за свое «бедственное положение» «рабы кредитов» возлагают не на себя любимых, а, прежде всего, на государство, которое, по их мнению, просто обязано им создать достойные условия для «красивой жизни». Парадокс! Не случайно 5 сентября Министр финансов России Антон Силуянов в рамках международного форума в Стрельне сделал заявление о том, что с 2014 года Россия начнет реализацию национальной стратегии по повышению финансовой грамотности населения. Как заметил А. Силуянов, в условиях возрастающей сложности финансовой системы граждане недостаточно ориентируются в особенностях тех или иных финансовых продуктов, не могут адекватно оценивать риски, принимают неэффективные решения, в результате которых попадают затем в сложные ситуации. Эта проблема характерна для всех стран "большой двадцатки", в том числе для России. Вероятнее всего, предложенная программа станет обязательной для образовательных учреждений России. С сожалением могу заметить, что и в казачестве просматриваются те же иждивенческие позиции, проявления идеологии безответственного потребления. Более того, как показывает информация, размещаемая на КИАЦ, в последнее время у казаков становиться «модным» обращаться за защитой законных интересов не в суд или прокуратуру, а напрямую к Президенту. Я считаю, что это вредно и наносит вреда больше, чем пользы. Есть десятки апробированных способов отстаивания своих законных интересов и прав и пока они не использованы, требовать от Президента вмешательства в ситуацию преждевременно. Кроме того, если есть необходимость такого обращения, так хотя бы необходимо привести собственный альтернативный план или взгляд на решение имеющейся проблемы. Это будет правильным и конструктивным решением. Безусловно, всё происходящее рядом не может не тревожить меня. Именно эти обстоятельства, во многом зависящие от нас самих, подталкивают меня к публичным раздумьям о дне завтрашнем. Конечно, отчасти я рассчитывал, что казаки, как наиболее самоорганизованная общественная организация, которой реально по силам возглавить многие процессы, направленные как на урегулирования рынка кредитных отношений, так и на популяризацию идеологии «разумного потребления», не только оценят и поддержат мою инициативу, но и подключатся к ее реализации. Увы, такого не произошло. Проблемы, о которых я рассуждаю тревожат всех – Правительство, Президента, Русскую Православную церковь, общественные организации защиты потребителей, министерства и ведомства, так или иначе втянутые во всё это, в конце концов - многих наших сограждан, поскольку непосредственно касается их личных интересов. Вот только казаки непонятно по каким причинам отмалчиваются. А между тем, кризис уже не за горами. Конечно, официальные лица сообщают нам только позитивную информацию. Однако, при всём этом Минэкономразвития ухудшило прогноз по росту ВВП на III-IV кварталы текущего года. К конце августа замминистра экономического развития Андрей Клепач сообщил прогнозы Минэкономразвития по росту ВВП. Так на третий квартал 2013 года планка опустилась с 2,4% до 1,9%, а на четвертый — с 3,4% до 2,2%. Чтобы подсластить пилюлю А. Клепач отметил, что в 2013 году стагнация, наблюдающаяся в российской экономике, завершится, и мы начнем наблюдать «вялый экономический рост». «Я бы не говорил, что это стагнация. Это крайне низкие темпы роста, вялый экономический рост, который существенно не позволяет выполнить те ориентиры, которые есть в указах президента. Но это не стагнация». В начале сентября власти открыто признались, что несколько «погорячились» с принятыми на себя социальными обязательствами. Как пишут «Новые известия», социальные расходы увеличиваться не будут. Несколько ранее этого Минфин высказался об отмене материнского капитала, а Минтруд сообщил о рассмотрении вопроса увеличения пенсионного возраста для женщин. При этом, большинство экспертов указывают, что сокращение социальных расходов не только не поможет оздоровлению экономики, но вызовет затягивание стагнации. Например, один из экспертов высказал следующее «Власти боятся затронуть интересы крупнейших корпораций. Как частных, так и государственных. Поэтому все, что идет в пользу корпораций, будет сохранено по максимуму. А людей спасать не будут. И, кстати говоря, это не специфика России, во всем мире так. Но беда в том, что подобные меры приведут к углублению кризиса и к тому, что денег через какое-то время станет еще меньше. Потому что низовой спрос на рынке снизится, за ним неминуемо просядет производство и как результат сократятся поступления в бюджет. В результате такая политика приведет к необходимости снова экономить. Скорее всего, опять на социальных расходах». Не так давно, в пылу одного «жаркого спора» я озаботился таким вот вопросом: - А собственно говоря, из кого состоит казачество России? Из кого по профессии, по уровню образования, по месту проживания? Вопрос не такой простой, как может показаться. Более того, он имеет чрезвычайно важное значение для понимания какими путями-дорогами двигаться в будущее. Ведь очевидно, для того чтобы двигаться в будущее необходимо прогнозировать развитие тех или иных событий, ставить перед собой реально достижимые цели и задачи. Основываясь на этих целях и задачах есть возможность прорабатывать конкретные проекты и идеи. Не окажется ли так, что ориентируясь в своих проектах, например, на сельскую местность, может так получиться, что казаков- горожан, желающих круто поменять привычный образ жизни, попросту не отыщется? А если некоторая часть смельчаков найдется, то не факт, что среди них будут те самые специалисты-профессионалы, способные успешно решить поставленные задачи. И что тогда будет с этим проектом? Есть и ещё один вопрос, вызывающий обеспокоенность. Я нигде в СМИ не нашел информации о количестве казаков, имеющих задолженности по кредитам. Конечно, это не означает, что если нет информации, то и не существует проблемы. Скорее, напротив, проблемы есть, но они скрыты и вероятнее всего, лишь усугубляются. Вот о чем сейчас нужно задуматься в первую очередь. Каким образом можно помочь казакам, оказавшимся в долговой яме. Прежде всего, это касается предпринимателей и фермеров. Например, газета «Ведомости» в первых числах сентября привела любопытный анализ ситуации с развитием малого и среднего бизнеса. Так вот, как следует из статистики налоговых органов, число предпринимателей сокращается последние два года и сейчас в России зарегистрировано столько же ИП, сколько их было пять лет назад. Повышение страховых взносов «выдавило» с рынка около полумиллиона человек. А ведь многие из них имели кредитные обязательства и по действующему законодательству ИП по обязательствам отвечаем всем своим имуществом. Взгляните на график, опубликованный в «Ведомостях»:  Но финансово-экономические проблемы затрагивают не только отдельно взятые регионы, а всю Россию в целом. Трезво оценивая ситуацию на рынке потребкредитования, ЦБ РФ совсем не случайно в начале сентября вынужденно пошел на беспрецедентные меры, фактически запретив банкам устанавливать высокие ставки по кредитам. Как сообщил зампред ЦБ Михаил Сухов, в 2014-м коэффициенты риска по необеспеченным потребссудам в расчете достаточности капитала будут повышены до трех раз по кредитам с высокими ставками. Например, если банк занимает населению деньги под 60% и более, то для него коэффициент увеличится с 2 до 6 (с 200 до 600%), а по ссудам, полная стоимость которых превышает 45%, — с 1,7 до 3 (со 170 до 300%). Если кредитная организация не захочет снизить ставки по кредитам, тем самым снять непосильное бремя выплат с заемщиков, ей придется изыскать возможность для обязательного увеличения капитала. Впрочем, коэффициент чрезвычайно высокий и сделать это сможет далеко не каждый банк. Таким образом, ЦБ РФ, предпринял правильные и довольно эффективные действия по отношению к финансово-кредитным организациям. Однако, здесь может быть «мина» - понижение ставок по кредитам вполне может вызвать очередную волну массового кредитования населения и если сейчас не организовать разъяснительную работу с потенциальными заемщиками, ситуация может перейти из предкритического состояния в критическое, с необратимыми негативными последствиями. Например, такими, как разрушение семей, потеря работы, увеличение числа самоубийств, рост преступности, включая проституцию и наркоманию и т.п. Конечно, наличие дружинников на улицах городов и станиц позволит стабилизировать ситуацию, или же, напротив, выдавит ее на бытовой, более латентный уровень, мало изученный и менее контролируемый. Мы этого разве хотим? Я же предлагаю подходить к решению проблем системно и комплексно, вытягивая одно за другим все звенья одной цепочки. Мне кажется, это более разумно, оптимально и проще. Каким видится казачество через 50 лет? – ответ за вами, казаки. Специально для КИАЦ Михаил Переславцев Немного об авторе: http://www.potrebitel-russia.ru/?id=799 Один из его проектов (для просмотра - кликните по изображению).  Еще один: http://kos.molnet.ru/kos_forum/posts/listByUser/3001.page | |

|

Вы могли найти эту статью по тегам: Казаки, казачество, казаки России | |

| Всего комментариев: 0 | |